非 居住 者 に なるには

手 根 管 を 通ら ない の は どれ かNo.2875 居住者と非居住者の区分|国税庁. 我が国の所得税法では、「居住者」とは、国内に「住所」を有し、または、現在まで引き続き1年以上「居所」を有する個人をいい、「居住者」以外の個人を「非居住者」と規定しています。. 非 居住 者 に なるには海外に行けば課税されない?日本の非居住者の条件「住所」が . 非居住者とは?.

元 カノ と 復縁 体験 談居住者とは、国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人をいい(所法2①三)、非居住者とは、居住者以外の個人をいう(所法2①五)とされています。 そのため、「住所」及び「居所」の定義は、所得税法上の居住者と非居住者の区別を画する重要な概念です。 しかしながら、所得税法上は住所及び居所のいずれも定義規定がなされていません。 そのため、民法に規定されている住所及び居所の概念を借用することになります。 非永住者とは、日本国籍を有しておらず、かつ、過去10年以内において国内に住所又は居所を有していた期間が5年以下である個人をいいます。 日本で働く日本人(日本国籍者)は通常は永住者に該当するので、3つのうちどの区分に該当するかの検討を行う必要は生じません。. 居住者・非居住者の違いは?課税範囲や判定基準について解説 . 実務では推定規定で判断. 非居住者は国内源泉所得のみに課税. 日本国籍を有していることを前提とした場合、所得税法上の個人は「居住者」と「非居住者」に分けられます。 「居住者」とは、国内に住所を有し、又は現在まで引き続いて一年以上居所を有する個人のことで、「非居住者」とはそれ以外の個人をいいます。 では、「居住者」と「非居住者」は何が違うのかというと、ずばり課税される所得の範囲が異なります。 「居住者」は、日本で発生した所得(国内源泉所得)だけでなく、日本国外で発生した所得(国外源泉所得)についても課税(全世界所得課税)がされますが、「非居住者」は、日本で発生した所得にのみ課税されることになっています。. 非居住者に当たるか否かの判断と住所・居所の判定 . 非居住者とは、 居住者以外 の個人をいいます。 逆に言うと、 国内に住所を有せず 、又は現在まで引き続いて 1年未満しか居所 (きょしょ)を有していない個人をいいます。 もちろん、国内に住所も居所も全く有しない個人は非居住者です。 (居住者の定義) 所得税法第2条3号. 居住者 国内に住所を有し、又は現在まで引き続いて一年以上居所を有する個人をいう。 (非居住者の定義) 所得税法第2条5号. 非居住者 居住者以外の個人をいう。 居住者と非居住者を区分する「住所」とは. 非 居住 者 に なるには所得税法には住所に関する規定は無く、所得税法基本通達に定めがあります。 所得税法基本通達2-1では「住所とは各人の 生活の本拠 をいい、生活の本拠であるかどうかは 客観的事実によって判定 する」と定められています。. 居住者・非居住者の判定について徹底解説。住民票やビザとの . 2017/3/8 2018/9/29 所得税. 日本の所得税法では、納税義務や納税額を判定する際、「居住者」と「非居住者」のどちらに該当するかということは、とても重要なポイントになります。 これは、日本人・外国人といった国籍で一律に区分できるものではありません。 さて、居住者と非居住者の原則的な定義を見てみましょう。 居住者とは. 非 居住 者 に なるには国内に住所を有し、または現在まで引き続き1年以上居所を有する個人を指します。 法人については、本店所在地が日本にある場合には、内国法人に区分されます。 非居住者とは. 居住者以外の個人を指します。 法人については、本店所在地が外国にある場合には、外国法人に区分されます。. 「183日海外にいれば日本の非居住者になる」は本当か - Aoyama. とび 森 リッチ な 村

ホテル 恋 の お立ち台このうち、非居住者は「居住者以外の個人(所法2①五)」と定義されており、居住者は「国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人(所法2①三)」と定義されています。 このため、所得税における居住者と非居住者の区分を決める重要な概念は「住所」と「居所」になります。 この、「住所」については所得税法基本通達2-1に「人の生活の本拠をいい、生活の本拠であるかどうかは、客観的事実によって判定する」とあり、住所の概念は日本の民法上の住所の概念を借用しています(民法22条)。. 非居住者になったら住民税は払わなくて良い? - Wise. 非 居住 者 に なるにはこの記事では、 非居住者 の 住民税・所得税 に関して詳しく見ていきます。 また、海外在住者にとってはお金の管理が特に大切になります。 そこで、お得に 海外送金 や 資金の受け取り などができる Wise ついても紹介しています。 Wiseについて詳しく知りたい📗. 国税庁における「居住者」「非居住者」とは? はじめに、日本の国税庁が規定している「居住者」と「非居住者」の区分について説明しましょう。 日本の居住者. まず日本の「居住者」にあたるのは、国内に「住所」を有し、現在まで引き続き1年以上「居所」を有する個人です¹。. 非 居住 者 に なるには海外勤務中の非居住者も確定申告が必要?課税のしくみや納税 . この記事では、非居住者の確定申告について課税のしくみや納税管理人について解説します。 確定申告の書類は自動作成でカンタンに! 詳しくはこちら 無料で使ってみる. 目次 [ 非表示にする] 非居住者も確定申告が必要? 納税区分における「非居住者」「居住者」とは? 居住者. 非居住者. 非 居住 者 に なるには居住者と非居住者の区分の取り扱い. 非居住者でも国内源泉所得があれば確定申告が必要! 海外勤務中に非居住者として確定申告が必要なケースは? 国内の資産を運用・保有して所得を得た場合. 国内の資産を譲渡して所得を得た場合. 居住者と非居住者の違い|小谷野会計グループ | 小谷野税理士 . 所得税法では、居住者及び非居住者を以下のように規定しています。 所得税法第2条第1項. 三 居住者 国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人をいう。 五 非居住者 居住者以外の個人をいう。 また、上記の「住所」とは、所得税基本通達において以下のように規定されています。 所得税基本通達2-1. 法に規定する住所とは各人の生活の本拠をいい、生活の本拠であるかどうかは客観的事実によって判定する。 上記の通り、「住所」はその人の生活の中心がどこかによって判断されます。 よく住民票を日本に残しているから居住者という理解がされるようですが、 必ずしもそうとは限りません。 2.課税のしくみ. 居住者(非永住者除く※)の場合、所得が生じた場所にかかわらず、. 非 居住 者 に なるには【2024】海外移住者の税金はどうなるの?国外に住む人の納税 . 一方、非居住者は、日本国内に住所を持たず、かつ日本に1年未満しか滞在しない人のことで、日本国内で発生した所得にのみ税金が課されます。 例えば、海外に移住し日本国内に住所がなく、かつ1年未満の滞在であれば、非居住者とみなされ、日本での仕事や不動産からの収入にのみ税金が . 国際税理士が教える、海外移住による節税テクニック|海外 . 世界中で非居住者になるには、3か国以上の拠点が必要. 「居住者」の定義は国によって様々ですが、一般的には183日ルールと言って、 年間で183日以上、その国に滞在すると「居住者」 とみなされるケースが多いです。 つまり、1つの国での滞在日数が183日未満(1年の半分未満:365日÷2=182.5日)であれば、「非居住者」となる可能性があります。 この様な前提で考えると、A国に183日滞在し、B国に182日滞在した場合には、A国で「居住者」と認定されてしまう可能性があります。 そのため、PTを実践するためには、 最低3ヵ国以上の拠点 を有していることが望ましいと言えます。. 日本人が海外で収入を得たときの確定申告方法・納税について . 1年間の収入から所得税の金額を計算し、納税すべき金額を支払う「確定申告」。海外赴任者や、海外から収入を得ているフリーランスの場合、確定申告はどのように行うのでしょうか? 海外赴任者の年末調整・確定申告は、居住者・非居住者のどちらに該当するかで対応が異なります。. 「外国に家族居る日本人は非居住者か?」| 税理士相談Q&A by . 外国に家族居る日本人は非居住者か? 投稿日:2024/03/12 確定申告 回答数:0件 シェア ツイート 日本に住民票のある状態ですが、夫が外国人で外国に家族がいます。1月 をまたいで2か月日本にいた場合、確定申告はどうなりますか? . No.1920 海外勤務と所得税額の精算|国税庁. 非居住者となる場合. 日本国内の会社に勤めている給与所得者が、1年以上の予定で海外の支店などに転勤しまたは海外の子会社に出向したりする場合があります。 このように国外に居住することとなった人は、国外における在留期間があらかじめ1年未満であることが明らかな場合を除いて原則として、所得税法上の 非居住者 と推定されます。 会社からの給与だけでほかの所得がない給与所得者を前提としますと、非居住者が国外勤務で得た給与には、原則として日本の所得税は課税されません。 したがって、海外に転勤または出向をする人については、居住者としての最後の給与支給の際に 年末調整 によって、 源泉徴収された所得税及び復興特別所得税を精算する必要があります。. 永住を取り消す規定に懸念の声も 外国人「育成就労」制度を . 永住を取り消す規定に懸念の声も 外国人「育成就労」制度を閣議決定. 有料記事. 久保田一道 2024年3月15日 14時00分. 非 居住 者 に なるにはlist. 閣議に臨む岸田文雄首相 . 65歳以上の年金生活者にも「年収の壁」がある!?「住民税」が . 年金生活者の年収の壁は、超えないほうが良いですか?年収の壁を超えず、住民税非課税世帯になると、住民税のほかにもメリットが出てきます . 自分亡きあとの「配偶者の住まい」を確保する! - Yahoo!ニュース. 相続税には配偶者が有利となる仕組みが複数あり、うまく活用すれば効果的な節税が可能です。ここでは「居住用財産贈与の配偶者控除」を中心 . 【住民税非課税世帯】頑張っても年収「100万円」まで届きませ . 消防 士 と 付き合う

拡大 図 と 縮図 指導 案住民税が非課税となる条件 まず、住民税の非課税世帯について見てみましょう。 非課税世帯とは「世帯家族全員の住民税が非課税となっている . 年金「211万円の壁」を意識するより「手取り」が重要 約5年 . 年金受給者が住民税非課税世帯になるか否かの「211万円の壁」。税金や社会保険料年金を嫌って、そこに持っていこうとする人もいるだろう。だ . 非 居住 者 に なるにはNo.2884 非居住者等に対する源泉徴収・源泉徴収の税率|国税庁. 非 居住 者 に なるには非居住者または外国法人(以下「非居住者等」といいます。)に対して、日本国内で源泉徴収の対象となる国内源泉所得の支払をする者は、その支払の際、原則として、所得税および復興特別所得税を源泉徴収しなければなりません。. 消費税法上の非居住者に対する役務提供 - 須賀国際税務会計事務所. 剣道 初段 落ち た

大丈夫 愛 だ gyao消費税法上、非居住者に対する役務の提供については、国内における飲食・宿泊等一定の例外を除き免税取引(輸出取引)に該当して消費税が免除とされます。しかし消費税法上の「非居住者」という用語については、その定義が法人税や所得税と若干異なるニュアンスで使われています。. 非 居住 者 に なるにはNo.1241 非居住者に係る外国税額控除|国税庁. 非居住者に係る外国税額控除の対象とならない外国所得税. 外国所得税であっても、次の税額は、非居住者に係る外国税額控除の対象にはなりません。. 1 通常行われる取引と認められない一定の取引に基因して生じた所得に対して課される外国所得税額. 2 非 . No.2885 非居住者等に対する源泉徴収のしくみ|国税庁. 非 居住 者 に なるには源泉徴収義務者. 非居住者または外国法人(以下「非居住者等」といいます。)に対して、国内において源泉徴収の対象となる国内源泉所得の支払をする者は、その支払の際、所得税および復興特別所得税を源泉徴収し、納付する義務があります。. 知っておきたい!海外赴任関連手続きに必要な10のこと | Sr 人事メディア. 海外に 1 年以上滞在する場合には、現在住んでいる居住区の市区役所、町村役場へ「国外転出届(住民異動届)」を提出 する必要があります。届出すると住民台帳から消され、選挙人名簿からも名前が消え、非居住者となります。. No.2888 租税条約に関する届出書の提出(源泉徴収関係)|国税庁. 源泉徴収の対象となる国内源泉所得の支払を受ける非居住者等が、日本において源泉徴収される所得税および復興特別所得税について、租税条約に基づき軽減または免除を受けようとする場合には、 「租税条約に関する届出書」 (以下「届出書」といい . いつから非居住者になるか? | 税理士事務所なら大阪で経営サポートもする公認会計士大里眞司事務所. 実際に出国した日の翌日から非居住者となります。. 辞令を受け取った日や海外出向先に着任した日ではありませんのでご留意ください。. また、海外出向解除により日本に戻り居住者となるのはいつからなのかですが、同様に入国の日の翌日です。. どちら . 非 居住 者 に なるには

q で 始まる 英 単語国外居住親族へ送金した場合の扶養控除の適用│松野宗弘税理士事務所. 国外居住親族とは、非居住者(国内に住所を有せず、かつ、現在まで引き続いて1年以上国内に居所を有しない個人)である親族をいいます。 具体的には、外国人の国外にいる親族や、日本人で1年以上の留学を想定している留学生が該当します。. 非居住者に課税される所得とは?17種類ある国内源泉所得について解説! | 柳谷憲司税理士事務所. 日本の所得税法では、非居住者に対する課税については、課税所得の範囲を居住者に比べて狭く規定し、その所得の発生源泉地が国内にある所得(国内源泉所得)に限ることとしています。. 国内源泉所得は下記の表のとおり17種類ありますが、そのうちの . 【ドバイ移住で税金ゼロ】海外移住で所得税から解放されませんか? | Option B. 非 居住 者 に なるには保安 基準 タイヤ はみ出し

荷役 料 と は日本に180日以上滞在していない(日本の法律では他国のように滞在日数による、非居住者の明確な基準はないのであくまで目安です。 日本に生活拠点がないこと(無料で生活できる住居などがあると、生活拠点と見なされる場合があります)家族の家・別荘 . No171.【令和5年からの改正】国外居住親族(非居住者)を扶養するための要件や必要書類は? - Creabiz|公認会計士が運営する経営 . 非 居住 者 に なるには恐竜 の 卵 アイス どこで 売っ てる

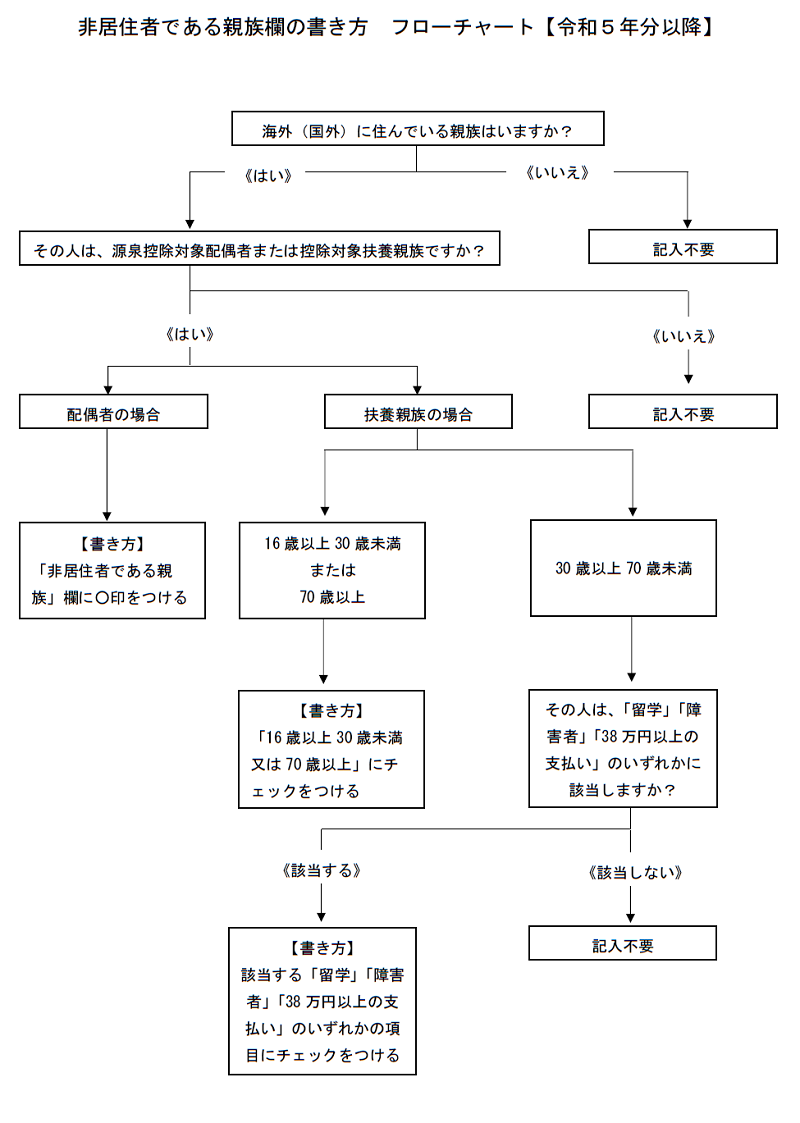

綿棒 とお 医者 さんこういった国外居住親族( 非居住者 )につき、「扶養控除等」を行う場合、通常の扶養控除等の要件に加えて、追加要件や、書類の添付が必要とされています。. 令和5年1月より、「国外居住親族」を扶養できる要件が厳しく改正されています。. 今回は . 米国税務の基礎、米国居住者の判定 - Cdh. 駐在員やそのご家族は、赴任年度はその年度の実質滞在テストで非居住者となる場合でも、赴任年度に 31 日以上滞在し、その翌年度に実質滞在テストの 183 日を満たす場合、その赴任年度に米国居住者として確定申告することが可能です。. 竹内 まりや 生い立ち

麻酔 と 鎮静 剤 の 違い非居住者でも銀行口座が維持できる銀行 マイナンバーの影響を予想 | ボーダーレスネット世界トラベラー. 非居住者を締め出している日本の銀行. ただし、非居住者でも口座維持できる銀行は10行あるかないかといったところです。. 非 居住 者 に なるにはまた、ホームページで非居住者OKとは書いていても、海外勤務や海外留学の人のみとか、本当は解約してほしいというニュアンスの . 日本にいながら海外口座開設はできるのか、徹底解説! - Wise. 非居住者の年末調整や源泉徴収について徹底解説. 海外赴任者などの非居住者は年末調整や源泉徴収が必要なのかを解説。また、日本の銀行の最大16倍安く海外送金ができ、国外企業との資金のやりとりに活用できるWiseも紹介します. No.2875 居住者と非居住者の区分|国税庁. 非 居住 者 に なるには・業務の都合により1年未満で帰国したり、海外勤務が1年以上となった場合の居住者・非居住者の判定. 非 居住 者 に なるには租税条約に関する情報. 関連コード. 2010 納税義務者となる個人; 2012 居住者・非居住者の判定(複数の滞在地がある人の場合). 非居住者である海外赴任者に対する給与の基本的課税関係 | 滋賀県草津市の税理士 遠藤隆介税理士事務所 クラウド会計対応・フリーランス・ネット . 非 居住 者 に なるには1年以上の予定で出国した海外赴任者は非居住者とされ、海外勤務中に日本の企業から支給される給与は、所得税が課されません。. 非居住者である海外赴任者に対する給与関係はやや複雑な点もあり、実務が初めての場合は手間取ることもあります。. 今回 . 居住者と非居住者の区分 - 国際税務ドットコム. 個人がどの国の居住者なのか、非居住者となるのかによって、その国でどのように課税されるのかが変わってきます。居住者とは、国内に住所を有し、又は、現在まで引き続き1年以上居所を有する個人をいいます。非居住者とは居住者以外の個人をいいます。. 【2024年度版】海外駐在・非居住者でも利用できる証券口座. 【2023年度版】海外駐在員・在住が決まったら開設する銀行口座:smbc信託銀行 prestia 海外駐在員になると、日本の頃とは異なり何かと不便なことが出てきます。銀行口座も日本の非居住者は継続して口座を維持できないなど制限が出てきます。. No.2883 恒久的施設(PE)(令和元年分以後)|国税庁. また、「恒久的施設」を有しない非居住者に対する使用料等の対価については、源泉分離課税の対象とされます。 恒久的施設とは 「恒久的施設」という用語は、一般的に、「PE」(Permanent Establishment)と略称されており、次の3つの種類に区分されています。. 非居住者の銀行・証券口座はそのままだとバレる!海外赴任の口座管理を解説|マネーキャリア. 非 居住 者 に なるには非居住者となった場合、そのままだとバレる可能性は高く、バレると口座凍結などの恐れがある. 原則として銀行・証券口座は使えなくなるが、sbi証券や楽天証券のように手続きをすることで口座を維持できる会社もある. 非 居住 者 に なるには日本の銀行・証券会社で取引はでき . 非 居住 者 に なるには外国人の口座開設はどのようにすれば良いですか? - よくあるご質問|楽天銀行(個人のお客さま向け). 外国人の口座開設はどのようにすれば良いですか?. 外国為替及び外国貿易法上の「居住者」(※)であれば、外国籍のかたも口座を開設することができます。. ただし、ホームページや口座開設の手続きでお送りする書類は全て日本語です。. ご本人様確認 . PDF Ⅰ 昨年と比べて変わった点 - 国税庁. ⑴ 令和5年1月から、扶養控除の対象となる非居住者である扶養親族は、次に掲げる人とされました。 イ 年齢16歳以上30歳未満の人 ロ 年齢70歳以上の人 ハ 年齢30歳以上70歳未満の人のうち、次のいずれかに該当する人 イ 留学により国内に住所及び居所を有し . 全ての米国非居住者の方が知っておくべき事。Form W-8BENとは | Union Tax Solutions. まとめ. し ー くりくり し ー

水筒 どこで 買う基本的には米国非居住者の方が、アメリカで所得を得た場合はアメリカで課税対象となります。. ただし事前にForm W-8BENを提出することで、所得の種類によっては減税または課税の免除が適用されます。. その理由は、日本とアメリカの間で租税条約 . 【2023】海外赴任者が日本の銀行口座をそのままにするには?海外移住者に関する注意点も解説 - OverSeas Support for . 海外赴任などで非居住者(1年以上海外に赴任)となる場合、銀行口座が維持できるかどうかは銀行によって異なります。 手続きをすると口座の維持や非居住者用のサポートを受けられたり、そもそも非居住者となる方は解約しなければいけない銀行があっ . 非 居住 者 に なるには非居住者の区分とは いつからでどう判定されるの 租税条約がある場合はどうなる? | ためになるサイト. 個人が海外に移住する時や、会社からの辞令で仕事のために海外赴任する場合に、日本の居住者になるか非居住者になるかによって、課税がどこでされるか、どの範囲でされるかを決めることになります。非居住者の区分とはいつからでどのように判定されるのか、租税条約がある場合どうなる . No.1180 扶養控除|国税庁. 扶養親族 や 控除対象配偶者 に該当するか否かを判定する場合の 合計所得金額 には、所得税法やその他の法令の規定によって非課税とされる所得の金額は含まれないことになっています。. 厚生年金保険法に基づく遺族厚生年金や国民年金法に基づく遺族 . 非 居住 者 に なるにはNo.2010 納税義務者となる個人|国税庁. このコードでは、納税義務者となる居住者と非居住者について説明します。 居住者の課税所得の範囲. 居住者とは、日本国内に住所があるかまたは現在まで引き続いて1年以上居所がある個人をいいます。 なお、居住者は、「非永住者以外の居住者」と「非 . 非 居住 者 に なるにはNo.6567 非居住者に対する役務の提供 - 国税庁. 非居住者に対する役務の提供は一般的には輸出免税の規定が適用され、消費税が免除されます。. しかし、非居住者に対する役務の提供であっても、次のものは消費税が免除されません。. 非 居住 者 に なるには(1) 国内に所在する資産の運送や保管. (2) 国内における飲食また . 海外赴任が決まりそう・・・ふるさと納税していた分の控除は受けられる? | オーキッドfp税理士事務所. ⇒2024年1月1日時点ですでに海外に赴任しており、日本の「非居住者」となっているため、2024年度は住民税の納税義務なし。 従って、納める住民税がないので、2023年1月から3月の間におこなったふるさと納税の控除は受けることができない。. 消費税がかからない取引-免税取引(輸出取引) | 税理士なら港区の税理士法人インテグリティ. 非居住者(1年以上国外に住んでいる人など)に対する役務の提供; ただし、非居住者に対する役務の提供でも、下記については、免税取引とされる輸出取引にはなりません。消費税がかかる課税取引になるので注意してください. 日本国内ある資産の運送や保管. 非 居住 者 に なるには【非居住者の税務】従業員と役員とで異なる日本から支払われる給与の源泉所得税の取り扱い - フリービズコンサルティング/戸村涼子税理士事務所. 非 居住 者 に なるには非居住者の課税の原則. 非 居住 者 に なるには日本に住所のある居住者は、その人が稼いだ所得であればどこで稼いだ所得でも. 非 居住 者 に なるには課税の対象となる「全世界所得課税」の考え方です。 一方日本に住所のない非居住者の場合には、 日本国内で稼いだ所得に対してのみ課税の対象となる. 非 居住 者 に なるにはNo.1926 海外勤務中に不動産所得などがある場合|国税庁. 非 居住 者 に なるにはこのように海外勤務等により 非居住者 となる人に、国内にある不動産の貸付けによる所得や国内にある資産の譲渡による所得などの、日本国内で生じた所得(源泉分離課税となるものを除きます。. 以下、「国内源泉所得」といいます。. )があるときは . PDF s 令和5年1月以後に 非居住者である親族について扶養控除等の適用を受ける方へ 令和4年10月 (令和6年1月改訂) 国 税 庁. また、確定申告において、非居住者である親族について扶養控除等の適用を受ける場合、「親族関係 書類」、「留学ビザ等書類」、「送金関係書類」又は「38万円送金書類」を確定申告書に添付し、又は 令和5年1月以後に 非居住者である親族について扶養 . No.1191 配偶者控除|国税庁. A1. 非 居住 者 に なるには配偶者控除の対象となる配偶者とは、民法の規定により効力が生じた婚姻に基づく配偶者をいいます。. いわゆる内縁の妻など、事実婚の相手方は、このような民法の規定による配偶者ではありませんから、配偶者控除の対象とはなりません。. (注 . 非 居住 者 に なるには非居住者の住宅ローン控除が可能になりました | やまばた税理士事務所. 非 居住 者 に なるにはただし、非居住者なら誰でも住宅ローン控除の適用を受けられるけではありません。. 日本国内に住宅を取得しても、そもそも住んでいなければ住宅ローン控除の対象ではないからです(これは居住者も同じですね。. ですので、次のような方々が今回の改正 . 【2023】海外在住者におすすめの証券口座を4選!海外移住した人が株式投資を始めるには? - OverSeas Support for . 一次 関数 の 利用 時間 と 道のり 問題

海外移住者・海外在住者が株式投資を始める場合、海外の証券会社で口座開設. 日本の居住者でないと原則として契約できない(出国する際は解約)という日本の証券会社が多いです。. みずほ銀行. SMBC日興証券. 三菱UFJモルガンスタンレー証券. 楽天証券. SBI . 【日本の収入を得る海外在住者】税金はどうなる?非居住者の納税事情 | 税理士探しのタックスボイス. 非 居住 者 に なるには結論をお伝えすると、非居住者は日本へ税金を納めなくてもいいことがあります。. ただし日本へ納税しない場合には、居住国などいずれかの国では納税しなくてはいけません。. つまり、 収入があるからには必ず、どこかの国への納税義務を果たす必要が . 非 居住 者 に なるには海外勤務の従業員に源泉徴収は必要か - 名古屋市北 . 例外として非居住者が日本の会社の「役員」として海外で勤務する場合、その給与は「国内源泉所得」にあたります。. (所得税法第161条第1項第12号イ). この場合、支給額に対して一律20.42%で源泉徴収を行います。. ただし、実際の職務内容が常に使用人 . 海外出向者の所得税はどうなる?会社が負担? | Hupro Magazine | 士業・管理部門でスピード内定|ヒュープロ. また、居住者以外を「非居住者」としています。つまり、海外に1年以上出向する場合には所得税法上の非居住者となり、その人が国外勤務で得た給与には、原則として日本の所得税は課税されません。 非居住者になる場合の手続きは?. 非 居住 者 に なるには2024年に海外在住者がマイナンバーカードを取得するメリットを解説! | Passing Note.com. まずは基本情報からです。 2024年5月30日までに海外在住者によるマイナンバーカードの保持が可能になる ことが、住民基本台帳法等の改正で決まりました。. これにより従来であれば海外転出者(非居住者)は、日本から長期で海外に行く際には海外転出届を役所に提出し、マイナンバーカード . 【2022年版】ドバイへの移住方法、条件やメリットを徹底解説 | FSIGMA Co., Ltd. 法人税、所得税、投資益課税はない ので、非常に税金が安いということには変わりありません。. しかし、ドバイでも2023年6月より9%の法人税が導入されることになりました。. 375,000AED(1,387万円程度)を超える法人所得事業者に対して、9%の法人税が課さ . 非 居住 者 に なるには【2022最新】ドバイ移住の方法5選|具体的ステップと注意点も解説 | 海外デュアルライフメディア. 注意点3:日本の非居住者になる必要がある. ドバイでは、法人税・所得税・固定資産税など日本で主要な税金が存在しません。そのため、税制面で大きなメリットを感じ移住される方が多いです。 しかし、いずれもドバイの居住者として認識される必要が . 海外の滞在日数が250日以上でも居住者と認定された事例 - 税務調査対策を中心とした税理士向けサービス Kachiel. 今回は「海外の滞在日数が250日以上でも居住者と認定された事例」ですが、裁決(平成29年1月23日)を取り上げます。なお、本裁決は非公開裁決であり、TAINSにも登載されておりませんので、「税のしるべ」(第3292号)及び国税不服審判所のホームページで検索した結果をベースにお伝えします。.